财税专栏Vol.8|大卖的迷思:IPO转型与财税合规

对于很多大卖来说,IPO上市是一件势在必行的工作。财税合规的终极目的,就是为了推进IPO。然而,在卖家群体中,存在一个常见的迷思。

上至老板和高管、下到基层财务人员,普遍认为,财税合规只包含两件事情:

1.搭建股权架构,理顺集团关联主体的持股关系。

2.做实关务、税务和资金的流程合规。

如果从IPO的角度来看,完成这两件事,财税合规也仅仅是完成了最初的的30%。更多、更细致、更深层次的合规,还需要更加系统性的规划和推进。

那么,还需要做什么呢?

回答这个问题,我们可以换一个角度。从IPO的招股说明书出发,看看IPO过程中,需要披露哪些财务信息。顺着IPO的要求,往前倒推,就可以去思考几个问题:

• 我们的各项业务,能够在阳光下进行披露吗?如果不能,怎么办?

• 公司具备生产这些信息的能力吗?如果不具备,如何去建立?

• 经过合规调整的财务数据,与同行相比,有竞争力吗,会受到资本市场的认可吗?

本期内容,我们将以一家跨境电商大卖的招股书为例,来尝试总结一下,财务合规,究竟要做好哪些工作,各项工作的难度在哪儿?

案例:提炼一家大卖的招股书

上图是一家跨境电商公司的招股书,当前,公司尚处于IPO审核中。(如果您有兴趣,可以从交易所的网站下载到招股书文档)

从篇幅来看,招股书总共495页,其中,财务章节占145页。剔除封页、目录、声明等页面,财务信息披露,占整个招股书的比重达到35%+。

从内容上看,财务章节包含了财务报表、审计报告、财务报表编制基础等十七个必备章节。每个章节的数据质量、信息丰富程度,均有明确的监管要求。对于披露不够充分的部分,监管机构还会对进行专项问询。

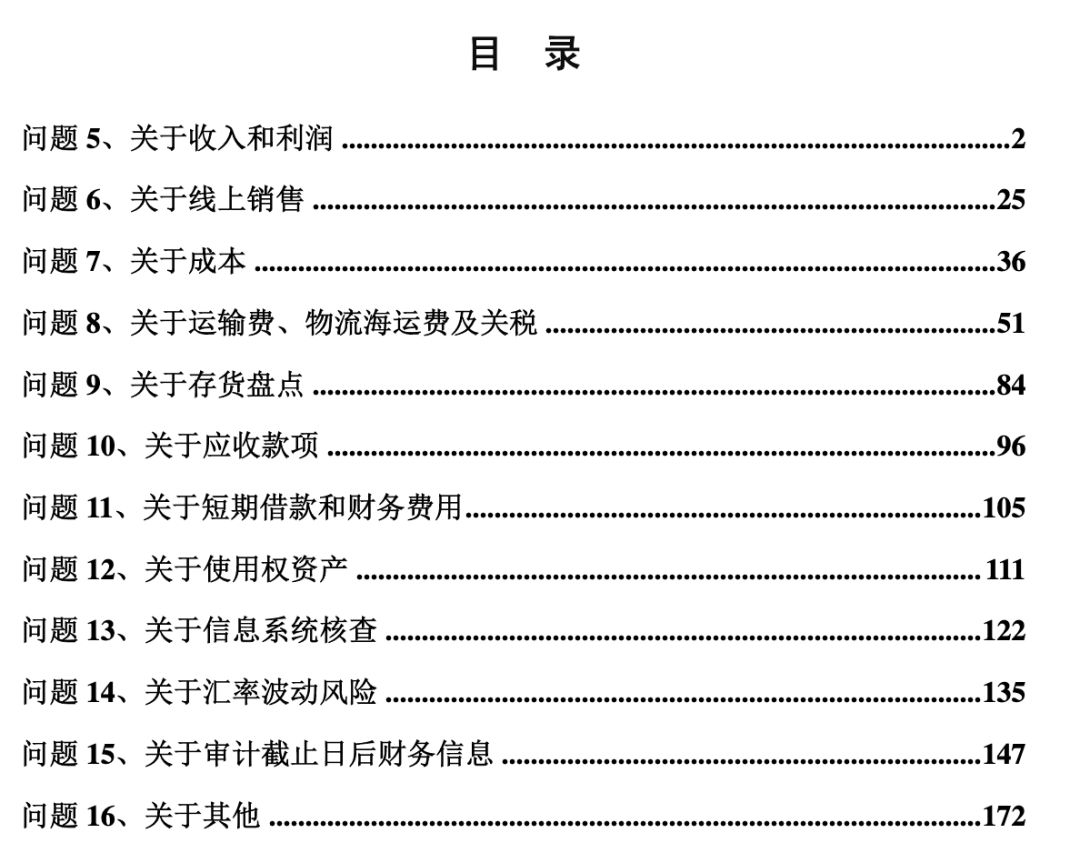

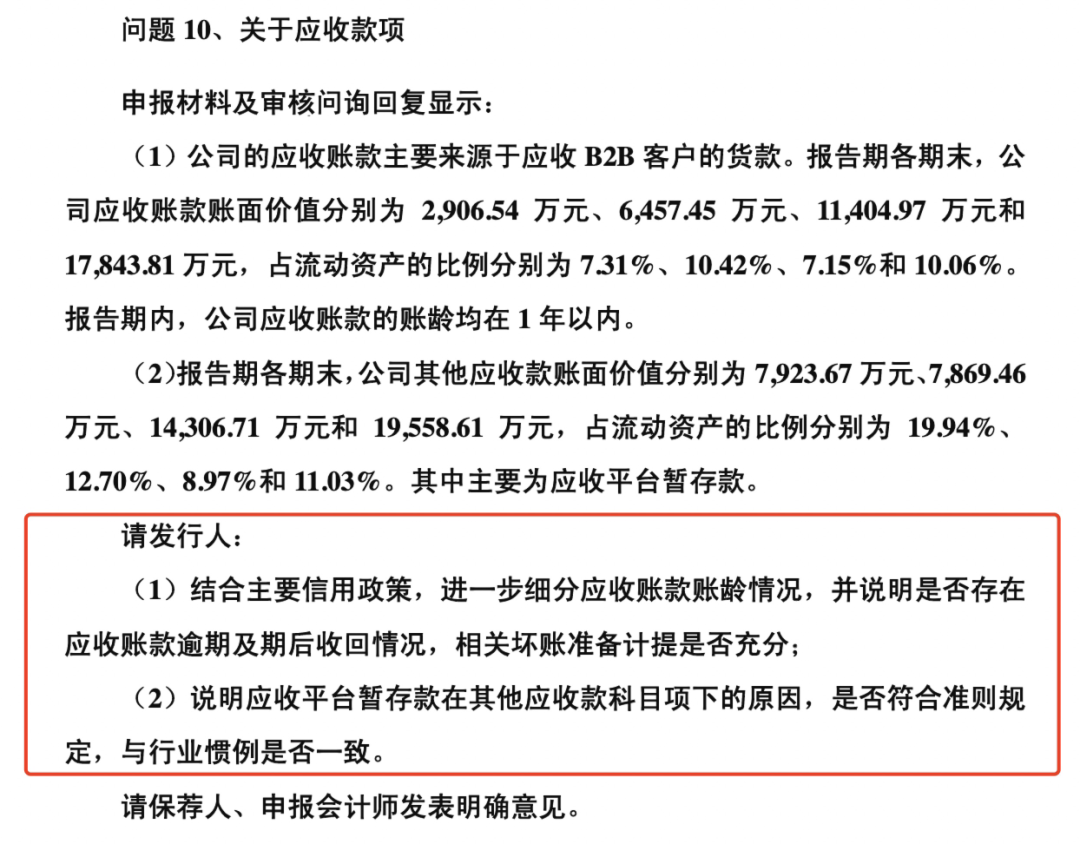

案例公司2021年二季度首次提交了招股书,2021年至2022年间,监管机构先后进行了三次书面问询,提出问题总共45个,其中财务问题29个。围绕这29个财务问题,公司进一步提供大量的解释,补充的说明文件总计572页。

主要问题包括:收入与成本确认是否严格符合会计准则的规定、毛利率的计算准确性与合理性、销售费用支出的规范性、汇率顺势与国际汇率走势的一致性、运费分摊的准确性、潜在税务风险等等。

面向IPO的的财务合规和披露要求,纷繁而复杂。如果我们进行一定的归纳和总结,核心的内容,包括如下几个模块:

01 财务报表

这个模块,主要包括IPO前三年期间,母公司(即上市主体)的财务报表,以及集团合并财务报表。

这个模块的第一个难点,是编制合并报表。对于很多“内外账”核算、关联公司众多、内部交易频繁的公司而言,理清楚真实数据,输出一套合规的合并报表,可以说难于上青天。

这个模块的第二个难点,是公司的重视程度不够。老板经常会认为“编报表”是一项无关紧要的基本工作。然而真正合规的合并报表,对财务专业能力要求极高。很多公司在首次编制的时候,才会发现,要么编不出报表,要么编出的报表与实际情况差别巨大,要么编制过程的规范性达不到合规标准。

02 关联公司及股权关系

这一模块,相对比较容易理解。事关股权和利益,这也是股东们最重视、最感兴趣的模块。IPO中,公司需要披露股权交易的流程、纳税情况、股权定价情况等。

此外,股权、资本类业务的会计核算,相对的技术难度也会比较高,大量的初级财务人员在这个领域也经常犯错,因此,也是财务审核和数据规范的重点工作。

03 主要会计政策

所谓的会计政策,是指公司进行财务核算和信息披露的标准和规则。比如说,按照发货确认收入,还是按照客户签收确认收入?退货的时候如何调整收入和成本?怎样分摊成本?运费应计入成本还是费用?按照什么比例进行资产折旧...

IPO过程中,公司需要详细披露每个会计科目、每类业务的会计政策。会计政策制定的好坏,对报表影响极大。比如说,某一类开支是计入研发费用or管理费用,很大取决于会计政策的预先设定,体现到报表上,呈现为公司主要依靠研发驱动,还是侧重于运营驱动。

会计政策的制定,既要符合公司业务实际,又要匹配行业的通行做法,还要满足会计准则的要求。因此,有人说,会计政策设计,既是科学又是艺术,是财务合规中最具“前瞻性”和“规划性”的环节,也是对专业能力要求最高的工作。

04 主要财务指标与经营成果分析

指标分析,是财务信息披露的最核心环节。从篇幅上看,几乎占财务章节的1/3。需要披露资产负债率、库存周转率、毛利率、费用率等数十个指标。并对这些指标的财务结构、变化趋势、逻辑关系和同业对比进行全方位的说明。

以上述招股书为例,仅就毛利率一个指标,公司就披露了多达8页详细信息,主要包括:

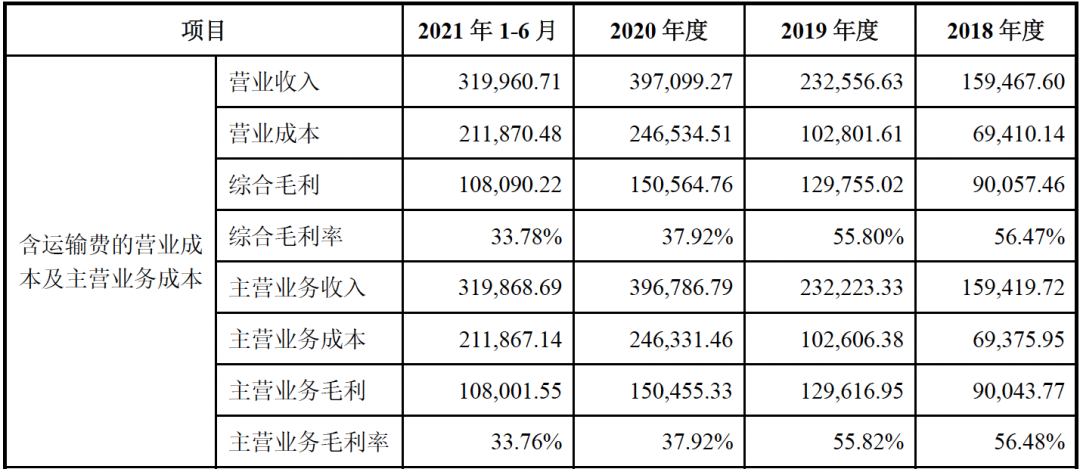

(1) 最近三年总体毛利变动情况。需要区分含运费/不含运费的场景,详细解释毛利率变动的原因和合理性。

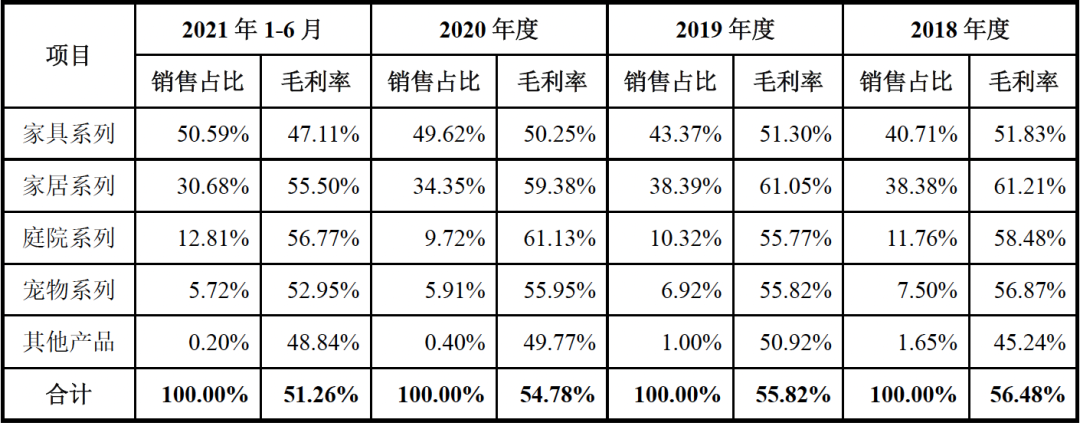

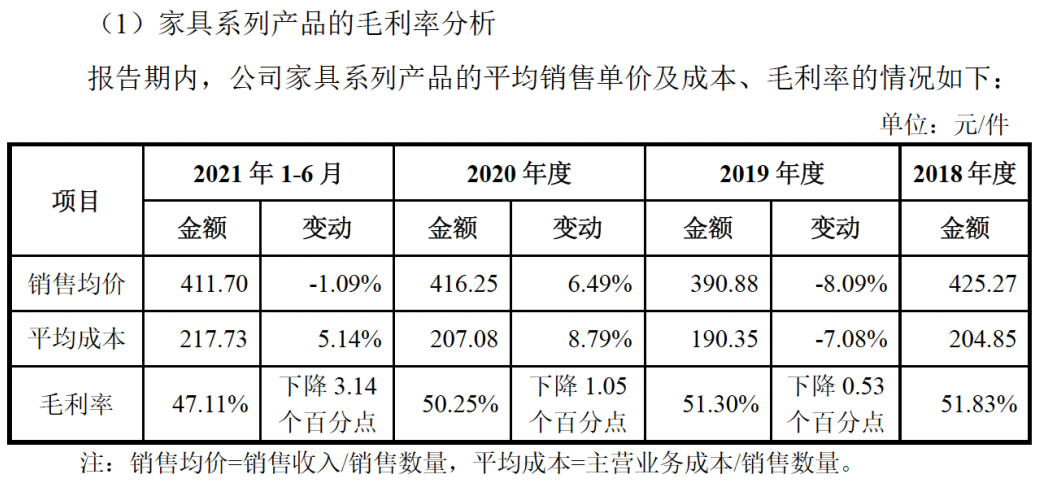

(2) 分产品线的毛利对比情况。解释不同产品线的毛利差别原因、逐个产品线毛利波动原因。包括销量因素、售价因素、成本因素等详细影响。

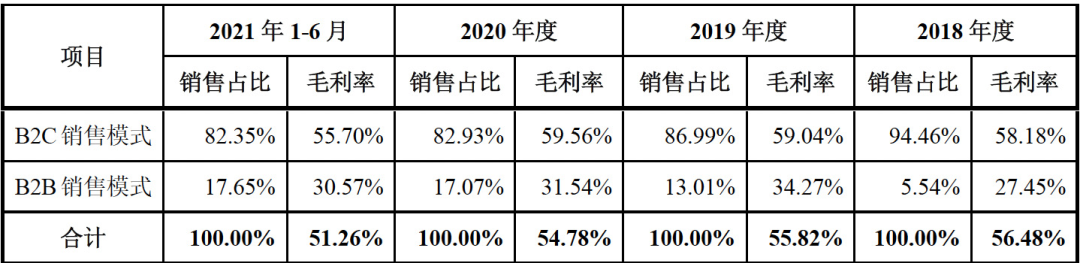

(3) 不同业务模式下的毛利情况。比如不同销售平台的差异,不同销售模式下的毛利率差别等等。

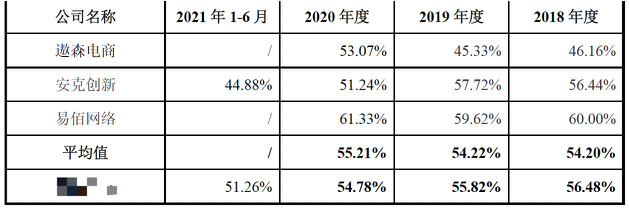

(4) 同业对比分析。公司需要选择同行上市公司,分析自身与同业上市公司最近三年的毛利率差异,并解释其合理性。

从监管要求看,财务分析的总目标是:以财务数据完全印证商业模式和经营状况。一旦基础财务数据无法支撑上述数据分析和披露,这将有可能成为IPO路上真正的拦路虎。

05 公司适用的税务政策、税务风险和税收优惠

这个模块,公司需要披露在中国大陆、中国香港、中国澳门、中国台湾、以及其他国家与地区的涉税情况。

对于A股IPO,税务问题本质上是个补税成本问题。对于香港IPO,情况稍有不同,监管对补税并没有强制要求,但对税务风险敞口的测算,有着更高的披露要求。

对于走向IPO的大卖,税务事关切身利益,是个高度敏感的问题,但就财税合规的专业技术而言,转型难度和要求并不算太高。正如俗语所言:用钱解决的问题,都不算是问题。

06 盈利预测

招股书中,公司需要对未来的业务进行合理预测,并编制盈利预测报表。通常,盈利预测需要审计师复核。

一定程度上,这项工作可以类比滚动的经营预算。既是监管披露的要求,对公司的科学管理也有巨大的价值。

这项工作的难度在于,经营预算通常以业务口径编制,而盈利预测需要按照上述第三点“主要会计政策”,以财务口径进行编制。

-

方法:建立IPO财税合规思考框架

招股书所披露的财务信息,可以说是全面覆盖、针针见血。跨境电商必须要有更深层次、更广覆盖的财务专业能力,才达到相关的要求。

对于走向IPO的大卖,核算规范、财务内控和信息披露,这是真正的挑战。

那么,怎样推动这个转型呢?我们的经验是,需要从如下方面同时入手:

■ 公司管理层,必须要提高站位,以“合并视角 x 财务框架”的思维方式,定期检视财务数据。从而督促公司中层和基层,真正深化做实具体工作。

■ 中层财务管理者,应当以专业的角度,摈弃传统核算中的各种“土办法”,重视会计政策的完善性和合规性,确保基础数据的完善性。

■ 基层财务团队,在规范“核算能力”的同时,建立“报表能力”。可以首先尝试输出月度合并报表,逐步涉足合并财务分析,定期进行上市公司对标,以此为契机,逐步提升基层专业能力。

一旦我们具备成体系的财务管理能力,能够保证基础数据质量,就能够以不变应万变,从容面对IPO过程中的各类财务问题。这一点,也正是面向IPO的财税合规的核心要义。

-

预告:IPO的财税合规案例分享

本期内容,我们结合IPO招股书,探讨了大卖财税合规的具体内容与思路。

下期内容,我们将分享一个真实的IPO的合规转型案例,具体看一看,IPO财税合规需要怎么做。