重磅|全球外汇市场2022总结,含2023主要币种走势预测-外汇说Vol.10

美元兑人民币汇率由年初的6.3一路上涨,最高曾上涨至7.3以上。尽管在年底出现回调,但全年上涨幅度也接近10%,是近年来升值幅度最大的年份。

欧元尽管没有美元的强势,特别在年中时下跌比较猛,但在7月加息之后,也是逐步回升,最终与年初相比仍升值2%。而日元在主流货币中最为疲软,兑人民币已经连续第三个年份下跌,今年下跌幅度超过7%。

2023年全球外汇市场将如何发展?

美元是否迎来拐点?

欧元是否继续延续涨势?

英镑在政坛动荡之后能够企稳吗?

疲软的日元能否翻身?

中国疫情防控政策调整后,人民币是否会继而走向“坚挺”?

全球经济关键词:高通胀→滞胀

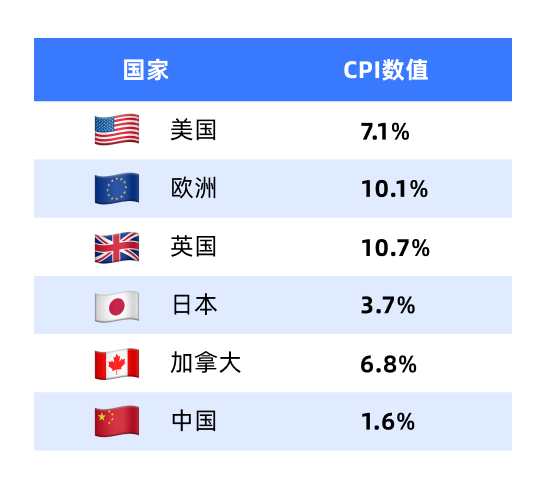

2022年,全球经济的主题词就是“高通胀”,除去日本、中国等少数国家,大部分国家都面临着几十年不遇的物价高速上涨局面,老百姓怨声载道,因此全球都在疯狂加息以遏制通胀。

经过整整一年的持续加息后,各国的通胀率趋向于平稳,但是这并不意味着高通胀的问题很快就能解决,实际上由于物价指数的滞后效应,通胀率距离恢复到目标水平(一般是2%)还有一段不短的时间,可能会持续数个月。

表1:各国通胀率(2022年11月)

雪上加霜的是,在高通胀问题解决之前,另一个经济问题--经济衰退可能会到来。这是因为持续加息,增加了全社会的资金成本,降低了经济活力,经济增长会遭受重创。

人们对于明年的经济预期普遍比较悲观,国际货币基金组织(IMF)预测,2023年全球经济增长率为2.7%,全球至少1/3的国家将陷入经济衰退;世界银行将2023年全球经济增长预期从3%下调到了1.9%;经合组织认为,2023年全球经济增长将放缓至2.2%,而2021年这个数字是5.5%。

当高通货膨胀和经济衰退同时发生时,就是经济学上的“滞胀”。一旦滞胀发生,则汇率市场将会受到牵连,主要表现是:

第一、如果某个国家不幸陷入严重的衰退,则这个国家的货币就会遭到抛售,汇率会下跌,因此明年的汇率强弱,将会从拼加息力度,回归到拼经济增长上来。

第二、如果全球大面积陷入经济衰退,则避险类货币将会受到市场的追捧,如美元可能会因此上涨。而人民币由于国际化的稳步推进,近年来也体现出一定的避险属性,比如今年俄乌冲突爆发后,人民币就因为避险资金的涌入而出现上涨。

美元关键词:加息走强→逐步回调

2022年的美元可谓一枝独秀,衡量美元兑一篮子货币强弱的“美元指数”,上涨至20年以来的最高位。这主要归功于美国今年连续7次的加息,其中4次还是幅度75基点的“暴力加息”。但是12月最后一次议息会议上,美联储首次放缓了加息的幅度,这种趋势将在2023年得以延续,最终美国可能在1季度或2季度就不再加息。

从12月份美联储公布的点阵图上预测,美国还有75基点的加息空间,最终美国将在利率达到5%以上时,此轮加息周期可能就会宣告终止。

美元指数走势图(2013-2022)

随着美国加息的放缓直至终止,甚至开始有激进的投资者认为,明年下半年美国很可能为了刺激经济而转向为降息,虽然此时就断定明年美国降息还为时尚早,但美元再次复现今年的强势确实已十分困难,贯穿2022年的“美国加息,美元强势”的主基调将发生改变,美元汇率预计会逐步从高位回落。

欧元关键词:先跌后涨→先涨后跌

以7月份为分水岭,欧元走势可以说是“泾渭分明”。2022年上半年,俄乌冲突爆发,欧洲面临严重的能源危机,而受制于欧洲体系内不同国家千差万别的经济形势,欧洲央行即使面对20年来最高的通胀水平,仍然迟迟不敢贸然加息。这种顾此失彼、投鼠忌器的态度拖累欧元一路下跌,其中兑美元更是跌穿过标志性的1:1平价水平。

欧元/人民币走势

落后于美国、英国数个月后,欧洲终于在7月份开启了第一次加息,同时欧洲也不断寻求俄罗斯天然气的替代品,从美国和其他国家进口能源,逐步缓解了能源危机。欧元因此也悄然升值,兑人民币汇率收复失地至今年初水平。

12月份的议息会议上,欧洲再次释放强硬的信号,只是由于欧洲的会议在美联储加息的第二天,因此市场关注度不够。实际上在这次会议上,欧洲不但宣传还会加息,还透露了未来将进行缩表,这可以理解为加息政策的下一个阶段,都是为了紧缩流动性,控制通货膨胀率,这些措施都会在短期内(如2023年上半年)对欧元形成支持。

然而欧元上涨可能不会贯穿2023年整年,尽管欧洲正在试图摆脱俄乌冲突引发的不利因素,而且确实取得了一定的进展,但是欧洲本身的经济问题仍比较严重:

1、虽然今年已经加息4次,但欧洲的通货膨胀率仍在10%以上。

2、欧洲地理位置、经济实力都各不相同的成员国,“碎片化”的现象会越来越严重。

欧洲央行在12月份的议息会议上,将2023年GDP预期下调至0.5%,而9月份时这一数值还是0.9%。当欧洲加息停止后,诸多问题将浮出水面,对欧元造成不利影响。

英镑关键词:政坛震荡→经济衰退

2022年的英国,政坛几经波折,先是特拉斯政府推出略显儿戏的“减税”预算案,引发了轩然大波,英国出现“股票、债券、汇率”同时大幅下跌的“三杀”局面,英镑一度差点成为欧元之后另一个跌破和美元平价的货币,最后特拉斯本人,连同财政部长及尚未落地的预算案纷纷退出历史舞台。

随后英国政坛趋于稳定,新的首相和财政部长上台后,推出新的“增收加税”预算案,总算重拾了市场信心,英镑也绝地反击,兑人民币涨回8上方,反弹幅度超过10%。

英镑走势

英国政坛风波过于“抢戏”,掩盖了英国自身的经济问题,实际上英国的问题可能比想象中严重,甚至超过俄乌冲突漩涡中心的欧洲。

英国央行多次发出呼声,“英国经济会在衰退中保持相当长时间”,预测2023年的经济增速为-1.5%,2024年的经济增速为-1%,都是负值,而且持续时间可能超过2年。

英国是最快启动加息的发达国家之一,比欧洲早了7个月,比美国也早了3个月,现在仍在加息周期之中,但是加息效果不尽如连续加息9次之后,11月份的通胀率仍超过了10%,这意味着英国还会硬着头皮加息更久的时间,对未来经济的副作用也越大。与欧元类似,当英国加息结束之后,经济衰退的问题会充分暴露出来,届时英镑将承受非常大的压力。

日元关键词:长期疲软→不确定性增强

由于长期坚持量化宽松和低利率,日元在最近几年都是最疲软的货币之一。但同时日元也是“最难预测”的货币之一,以至于在外汇市场会被戏称为“妖币”,这是因为日本央行经常采取“突然袭击”的措施。

比如今年9月22日,为阻止日元连续的下跌,日本央行突然出手干预日元走势,当日日元升值1.6%;这一幕在10月份又再度上演。而12月日本的议息会议上,日本突然宣布扩大10年期利率的波动区间,由0.25%增加至0.5%,虽然这并不能简单解读为“日本加息”,但确实提升了市场利率的上行空间,这对于日元是利好消息,当日日元大幅升值超过3%,而这一消息的公布前,日本央行没做出任何提前的预示。

日元走势

与美国对比,美联储制定政策时更注重“管理预期”,提前放风透露线索,让市场充分做好准备。比如2022年3月美联储第一次加息,但实际上2021年底,美联储已经陆续剧透,提醒美国通胀率在上行,未来可能会采取持续的加息政策。而日本的行事风格则正好相反,往往做出超预期的举动,因此日元走势的不确定性会更为强烈。

非但如此,现任日本央行行长黑田东彦的任期将在2023年4月到期,这位已经在位10年的日本货币政策掌门人,一直被视为“安倍经济学”的贯彻者,坚持“超级量化宽松”的政策和日元贬值。他的卸任,也许会转变疲软日元的政策态度,日元可能会在明年的某些时间内,阶段性走强。

人民币关键词:稳定趋贬→转向坚挺

2022年人民币其实保持了相对稳定的走势,只是由于美元异乎寻常的强势,因此造成了人民币大幅贬值的印象,但如果综合考虑兑欧元、英镑、日元等货币的走势,人民币其实表现尚属“稳健”。

在2023年,老李预计支持人民币“坚挺”的因素会更充分一些:

1、如前文所述,今年人民币贬值的最大动因-美元,明年可能会转强为弱;

2、随着中国平稳度过疫情影响的周期,境内外对于中国经济的信心将重新树立起来,实际上在我国公布防疫政策的调整后,11月份开始,境外向中国的资金流入量就在陆续增加;

3、贸易顺差仍会给汇率提供支持。虽然明年全球可能会陷入“滞胀危机”,中国出口增速也有概率会放缓,但是相比于其他国家,我国供应链、产品能力、价格优势的竞争力还在,因此出口贸易仍会保持比较优势,对汇率形成支持;

4、避险属性。随着人民币国际化的进程,人民币的国际地位逐步提高,比如2022年5月份,国际货币基金组织(IMF)宣布上调了特别提留权(SDR)中人民币的比重。而在俄乌冲突爆发时,也有大量外资兑换人民币进行避险,当时人民币汇率指数由103迅速上涨为106以上,避险属性日益凸显,在2023年全球经济疲弱的大背景下,也有坚挺的实力。

2023全球主要币种走势预测总结

最后老李总结下2023全球主要币种的走势预测:

1、美元在上半年预计将处于区间振荡走势,在停止加息后,很可能步入下行的拐点,但是如果全球滞胀问题严重,身为避险货币的美元可能会受到短期的提振;

2、欧元和英镑走势比较类似,在上半年可能仍会延续上涨一段时间,但随后会由于经济基本面的问题而转为下跌;

1、日元总体仍然偏软,但由于日本央行的不确定性,较难准确预测;

2、人民币在中国经济从疫情中恢复之后,会逐步坚挺。

跨境出海卖家建议 | 关键词:长期持有→择机结汇

2022年,美元基本呈现单边上涨态势,中间虽然也伴随一定幅度的回调和盘整,但幅度和持续时间都有限,因此很多跨境商家的策略就是“长期持有”,一直hold住美元即可,hold的越久,赚的越多。

但是这种策略在11月之后会“很受伤”,因为大家已经习惯美元的持续强势,并认为美元在7.3之后还会继续刷新新高,直到7.4、7.5,但是随后美元迅速回调,回吐涨幅,用了一个月的时间就反向破7,充分提现了外汇市场波诡云谲的特点。

2023年,由于汇率走势很可能不会再长期升值,结汇操作更加建议“短平快”的方式,在汇率相对比较优的时候(比如汇率达到近半个月高点),就选择结汇。

最好不要长期持有外币很长时间(如超过1个月甚至3个月),和汇率“死磕”,防止汇率走势不利时,外币持有量越来越多,风险无法控制。